Te presentamos una introducción al reaseguro, para qué sirve, cuáles son sus principios y las principales modalidades de reaseguro que existen.

¿Qué es el reaseguro?

De forma simple, el reaseguro es “el seguro del seguro”; es decir, es el seguro que adquieren las aseguradoras para asegurarse de riesgos mayores. Por ejemplo, una aseguradora de automóviles puede comprar un seguro catastrófico, que la cubra ante eventos acatastróficos.

Digamos que si una inundación causa cientos de pérdidas totales, un reaseguro catastrófico podría cubrir las pérdidas de la aseguradora cuando éstas superen una cantidad preacordada, por ejemplo dos millones de dólares.

Sin embargo, el reaseguro es independiente del seguro contratado. Una cosa es la relación contractual entre aseguradora y cliente, y otra completamente distinta es la cobertura de reaseguro que adquiera la aseguradora.

A las empresas que venden seguros a las aseguradoas se les conoce como reaseguradoras.

¿Quiénes participan en un contrato de reaseguro?

En un contrato de reaseguro participan dos partes: aseguradora y reaseguradora. La primera compra coberturas sobre un riesgo, y la segunda las vende.

La aseguradora transfiere un riesgo a la reaseguradora, y la reaseguradora lo asume y acepta.

Es importante observar que el asegurado no forma parte del contrato de reaseguro.

¿Cuándo necesito un reaseguro?

Excepto en el caso de grandes riesgos, ninguna persona física o empresa necesita un reaseguro. Sin embargo, las aseguradoras están obligadas a contratar reaseguros para garantizar su estabilidad financiera.

¿Qué son los grandes riesgos?

Se trata de riesgos que por sus características o tamaño, pueden representar una pérdida severa para la aseguradora, poniéndola incluso en peligro.

Para que un riesgo sea considerado “gran riesgo”, es necesario tener un valor superior a $50 millones de dólares en una sola ubicación o más de $100 millones de dólares en varias ubicaciones.

Algunas características de los grandes riesgos son:

- Fuertes concentracions de valor en un solo lugar

- Los siniestros provocan uan gran desviación en los resultados de la aseguradora

- Complejos y peligrosos

- Usan soporte de reaseguro para dostribuir las pérdidas

¿Cuáles son los principios del reaseguro?

La relación entre una aseguradora y una reaseguradora siempre se formaliza mediante un contrato de reaseguro, que debe considerar el entorno legal y de negocios correspondiente: leyes locales aplicables, sentencias judiciales y las constumbres en la relaciones de reaseguro.

En la práctica estos contratos y sus relaciones reunen algunas condiciones mínimas, llamados principios del reaseguro:

- Interés asegurable. Es indispensable que exista un interés asegurable para el contrato de reaseguro. Cuando el asegurador directo emite una póliza, adquiere un interés asegurable en el objeto o riesgo asegurado; también el reasegurador adquiere un interés asegurable al aceptar la póliza de reaseguro.

- Máxima buena fe. Un principio fundamental del contratpo de seguro es que es un contrato de buena fe; así, tratándose de reaseguros, y por la forma en que operan estos contratos basados en relaciones de confianzam es indispensable una máxima buena fe para su correcta operación.

- Indemnización. Los contratos de reaseguro solo tienen sentido cuando indemnizan al materializarse el riesgo, no tienen sentido los contratos basados enun interés meramente especulativo.

- Solidaridad de intereses. la suerte de la aseguradora la comparte la reaseguradora, ambos se benefician y perjudican al mismo tiempo. Los contratps de exceso son una excepción a este principio, pero ello es conocido y aceptado por las partes.

- Transferencia de riesgo. es indispensable que exista una transferencia real del riesgo, o la cobertura de un riesgo real.

- Principio de continuidad. Conviene a las partes que exista una relación de largo plazo entre aseguradora y reaseguradora, para que ambos compartan de forma correcta los resultados de absorver los riesgos.

- Arbitraje. Si hay cnflicto entre aseguradora y reaseguradora por la interpretación de un contrato, se suelen dirimir las diferencias mediante un arbitraje mutuamente aceptado.

- Solvencia del segurador. Se exige siempre un alto grado de solvencia al reasegurador, ya que la insolvencia del reasegurador puede causar graves prejucios a la aseguradora.

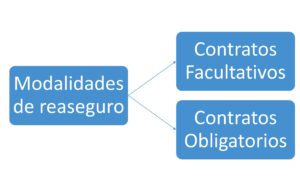

¿Qué modalidades de contratos de reaseguro existen?

Existen dos modalidades de contratos de reaseguro: contratos facultativos y contratos obligatorios.

Los contratos facultativos son aquellos que se negocian uno a uno, y que tanto la aseguradora, como el reasegurador tienen la libertad de ofrecer y de aceptar respectivamente.

Y los contratos obligatorios se caracterizan por que, una vez establecidas las condiciones del reaseguro, el asegurador está obligado a ceder los riesgos y el reasegurador se encuentra obligado a aceptarlos.

Los contratos facultativos de reaseguro

El reaseguro facultativo es la forma más antigua del reaseguro. Se caracterizan por que hay libertad de decisión del asegurador por ceder una operación y elegir al reasegurador, y de manera similar el reasegurador decide si acepta o rechaza el riesgo.

Los contratos de reaseguro facultativos son individuales y se hace un análiss técnico y detallado de los riesgos a reasegurar.

Algunas de las razones por las que se suele acudir a un seguro facultativo son:

- Pólizas con sumas aseguradas muy altas, que no quedan cubiertas en contratos existentes

- Riesgos excluidos en ls reaseguros contratados

- Casos donde existe una agravación del riesgo

- Cuando la complejidad y tamaño de un seguro desequilibria una cartera homogenea

- Al introducir un uevo tipo o modalidad de seguro al mercado

Las modalidades del reaseguro facultativo

El reaseguro facultativo tiene dos modalidades, proporcional y no proporcional.

En el caso de un seguro facultativo proporcional, el reasegurador asume una participación en todos los siniestros, a cambio de un porcentaje equivalente de las primas originales.

Por su parte, en el método no proporcional, conocido como exceso de pérdidas o XL (excess loss), el reasegurador solo pagará cuando la pérdida supere la cantidad retenida (la prioridad) por la aseguradora.

Contratos obligatorios de reaseguro

Un contrato obligatorio de reaseguro es aquel en el cual la aseguradora está obligada a ceder un riesgo y la reaseguradora a su vez está obligada a aceptarlo. Los contratos obligatorios de reaseguro existen para facilitar las relaciones comerciales del asegurador y simplificar la relacción entre aseguradora y reaseguradora.

Al igual que en los contratos facultativos, existen contratos obligatorios proporcionales, y contratos obligatorios no proporcionales.

Las modalidades del reaseguro obligatorio proporcional

La primera consiste de los contratos obligatorios proporcionales. Existen tres tipos de contratos de reaseguro proporcionales:

- Contratos Cuota Parte

- Contratos de Excedente

- Mixtos

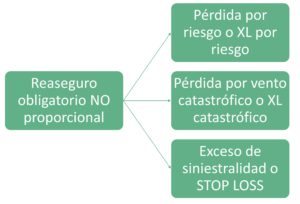

La segunda son los contratos obligatorios no proporcionales Estos a su vez se dividen en tres tipos:

- Pérdida por riesgo o XL por riesgo. Son para riesgos concretos, en el ellos el reasegurador asume la pérdida cuando se materaliza un riesgo concreto.

- XL por evento catastrófico o pérdida por evento catastrófico. Si sucede un eveto catastrófico, el reasegurador absorve la pérdida contratada.

- Exceso de siniestralidad o Stop Loss. Son aquellos en los que el reasegurador se compromete a asumir las pérdidas cunado en UN PERIODO la siniestralidad supera los niveles acordados.

Las reaseguradoras autorizadas en México

La Comisión Nacional de Seguros y Fiánzas, CNSF, tiene un lista de 251 Reaseguradoras registradas en el “Registro Nacional de Reaseguradoras Extranjeras”. La CNSF publica dicha lista aquí.

Para que una Reaseguradora Extranjera pueda realizar operaciones con una aseguradora mexicana, debe estar inscrita en dicho Registro Nacional de Reaseguradoras Extranjeras. La CNSF puede otorgar o negar discrecionalmente la inscripción en dicho registro.

¿Qué Agentes de Seguros pueden intermediar Grandes Riegos?

Para que un Agente de Seguros pueda intermediar Grandes Riesgos, debe contar con “Cédula C” otorgada por la CNSF. Si deseas asesoría sobre un gran riesgo, escríbenos a [email protected], donde con todo gusto te pondremos en contacto con un Agente de Seguros que cuente con la autorización correspondiente.